Une bonne gestion de la trésorerie est impérative pour assurer la pérennité d’une entreprise sur le court, moyen et long terme. Mais en quoi cela consiste-t-il exactement ? Comment assurer un suivi optimal ? Comment gérer au mieux les fonds disponibles ? On vous explique tout.

Qu’est-ce que la gestion de la trésorerie d’une entreprise ?

La trésorerie d’une entreprise désigne les liquidités disponibles sur ses comptes non bloqués et en caisse. Ces fonds permettent de financer les éventuelles dépenses imprévues. En cas d’excédent, ils peuvent être utilisés pour financer de nouveaux projets.

Une bonne gestion de la trésorerie est indispensable pour assurer la pérennité d’une entreprise. Pour cela, il est nécessaire de suivre les indicateurs clés et de pointer régulièrement les flux. Les tableaux de trésorerie, entre autres, permettent d’identifier les éventuels écarts entre les flux prévisionnels et réels.

Grâce à un suivi régulier, il est possible d’anticiper, de maximiser les produits financiers, de limiter les frais bancaires et de gérer de façon optimale les excédents de trésorerie potentiels.

Les indicateurs clés à surveiller pour assurer une gestion efficace de la trésorerie sont :

- la trésorerie disponible à un moment précis, appelée trésorerie nette ;

- les prévisions de trésorerie et leurs évolutions ;

- la consommation mensuelle nette de liquidités, c’est-à-dire les écarts entre les encaissements et les décaissements ;

- le Besoin en Fonds de roulement (BFR) qui correspond au montant permettant de couvrir les écarts entre les décaissements et les encaissements lors du cycle d’exploitation.

La capacité d’une entreprise à assurer une bonne gestion de sa trésorerie lui permet d’anticiper les éventuelles difficultés en prenant les décisions nécessaires au bon moment (augmentation des prix, diminution des charges, recours à des financements…).

Pourquoi devez-vous créer un tableau de trésorerie ?

Afin d’avoir une visibilité claire sur les flux de trésorerie, la mise en place d’un tableau de trésorerie est nécessaire. Aussi appelé plan de trésorerie, ce tableau récapitule l’ensemble des recettes et dépenses réalisées et à venir. Ainsi, il est possible de s’assurer de l’équilibre financier de l’entreprise et donc d’une bonne gestion de la trésorerie.

Réalisé sur une année à l’aide du budget prévisionnel, le tableau de trésorerie est ensuite complété et mis à jour mensuellement. Pour sa création, il est important de prendre en compte les délais de règlement. Cet outil est ensuite une feuille de route permettant de mettre en lumière les éventuelles variations de trésorerie tout au long de l’exercice.

L’écart entre les flux sortants et entrants est calculé en fin de mois pour une meilleure gestion de la trésorerie de l’entreprise. Le solde est un des indicateurs à surveiller de près. S’il est déficitaire, il est important d’analyser les raisons pour soulever les difficultés et les résoudre. Si, dans le cas contraire, il est excédentaire, il est opportun de réfléchir à de possibles projets de développement, placement ou investissement.

Le tableau de trésorerie d’une entreprise permet également de suivre l’attente des objectifs fixés et de s’assurer de la rentabilité des activités. En s’appuyant sur ces données, le dirigeant est en capacité de prendre les décisions nécessaires au maintien de l’équilibre financier de la structure en temps réel. Enfin, ce document est l’un des indispensables pour les demandes de financement auprès d’investisseurs publics ou privés. Il est la preuve d’une bonne gestion de la trésorerie de l’entreprise.

Ce qu’il faut savoir sur les flux de trésorerie

Les flux de trésorerie entrants et sortants, aussi appelés cash-flow, sont les sommes transitant par les comptes de l’entreprise. La différence entre les entrées et les sorties permet d’avoir connaissance des fonds disponibles.

Pour les analyser, il est nécessaire de concevoir des tableaux de reportings. Ceux-ci serviront à définir à la fois :

- les flux de l’activité, aussi dits flux d’exploitation. Les excédents correspondent au chiffre d’affaires de l’entreprise et permettent de déterminer la capacité d’autofinancement de la structure et le BFR ;

- les flux de trésorerie de l’investissement : ce sont les mouvements liés aux immobilisations (acquisition, cession). Leur analyse est indispensable pour la mise en place de stratégies d’investissement efficaces ;

- les flux du financement : ils correspondent aux flux liés aux financements (sommes prêtés, à rembourser, dividendes…)

L’ensemble des flux de trésorerie apparaissent sur le bilan de l’entreprise. Un flux de positif démontre que l’entreprise possède une bonne gestion de sa trésorerie.

Le rapprochement bancaire, une étape indispensable pour une bonne gestion de votre trésorerie

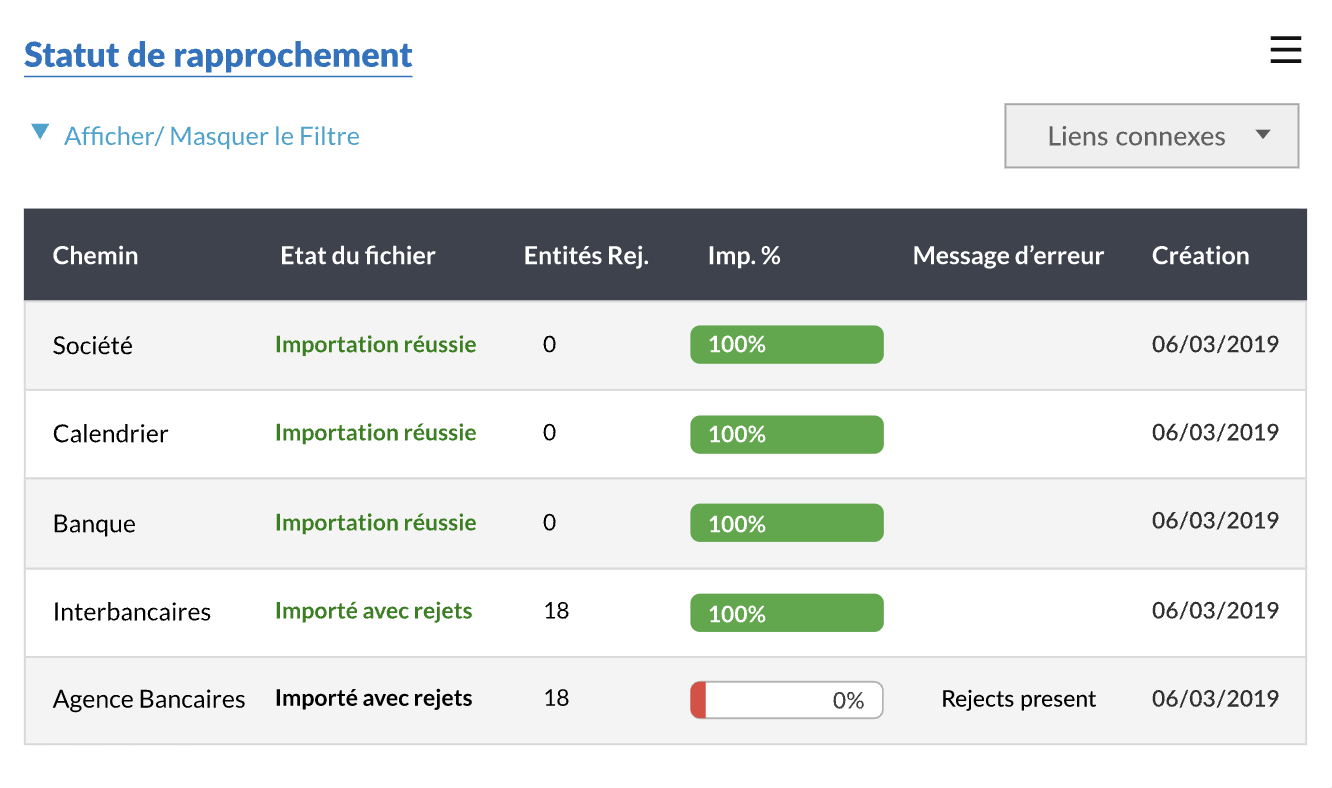

Pour assurer une bonne gestion de la trésorerie d’une entreprise, il est impératif d’effectuer des rapprochements bancaires régulièrement. Effectivement, sans cela, la vision sur l’état de la trésorerie serait biaisée. Les rapprochements bancaires permettent de comparer les enregistrements comptables aux opérations réelles apparaissant sur les relevés bancaires. Le pointage de chacune des opérations est nécessaire pour s’assurer de la cohérence entre les saisies comptables et les comptes de l’entreprise.

Le rapprochement bancaire permet de détecter les éventuelles différences entre les deux et donc le bon suivi de l’état réel de la trésorerie. En cas de discordances, il est nécessaire de réaliser les éventuelles écritures comptables de régularisation ou de rechercher les documents manquants (facture, chèque…).

Grâce aux rapprochements bancaires, l’entreprise peut contrôler la conformité des flux et des dépenses et ainsi assurer une bonne gestion de sa trésorerie. Elle peut également identifier les potentielles erreurs de saisie comptable ou omissions.

Il est possible d’utiliser un tableau Excel pour réaliser un rapprochement bancaire, mais les logiciels de comptabilité permettent un contrôle plus pointu en un minimum de temps. Il est possible d’automatiser le processus.

La trésorerie excédentaire

Lorsque l’entreprise a une bonne gestion de sa trésorerie, une activité rentable et des clients qui paient dans les délais, elle peut générer des excédents de trésorerie. Dans ce cas, il est fortement recommandé de réfléchir à une stratégie permettant d’utiliser ces fonds dormants pour générer de nouvelles ressources (à court, moyen, long terme). Pour cela, différents leviers sont actionnables.

En cas d’excédent de trésorerie à court terme, il est pertinent de s’orienter vers des placements sûrs laissant l’épargne disponible. Si l’entreprise peut mobiliser des fonds sur du moyen ou long terme, les possibilités sont plus nombreuses.

Il est possible d’utiliser un excédent de trésorerie pour :

- effectuer des placements financiers : ceux-ci peuvent être plus ou moins risqués. Comptes courants rémunérateurs, compte à terme, SIVAC, SCPI… ;

- rembourser des dettes de façon anticipée afin de bénéficier de remises. L’escompte en cas de règlement anticipé est une technique adoptée par de nombreuses PME pour obtenir plus rapidement les paiements de leurs clients ;

- réaliser des avances en compte courant : ces opérations plus complexes permettent d’obtenir des rémunérations en fonction d’un taux fixé par l’administration ;

- financer le développement de l’entreprise : acquisition de nouveaux matériels, innovation, lancement de produit, recrutement, formation, achats de locaux, de véhicules… ;

- investir dans le capital d’une société tierce…

Vous l’aurez compris, il est judicieux d’utiliser les fonds d’une trésorerie excédentaire pour les optimiser. Le choix du placement dépend de la stratégie de l’entreprise, ses objectifs et projets.

SAGE XRT, la solution qui simplifie la gestion de trésorerie

Une bonne gestion de la trésorerie est un défi majeur pour toutes les entreprises. SAGE XRT est une solution complète qui permet de simplifier le suivi et la gestion de la trésorerie. Cet outil modulable permet de gagner du temps, mais aussi d’avoir une vision précise sur la trésorerie en temps réel.

Grâce aux tableaux de bord, vous gardez un œil sur vos comptes. Suivez les prévisions et prenez les bonnes décisions au bon moment ! L’automatisation des procédures (rapprochement bancaire, reporting…) limite les risques d’erreur et optimise les délais de réalisation.

SAGE XRT vous permet également de suivre l’ensemble des placements et financements de l’entreprise. La centralisation des données dans un seul et même outil et la sécurisation des échanges bancaires fait de cette solution un outil fiable, performant et simple d’utilisation.

Distinction

Reconnue meilleure solution de sécurisation des transactions financières aux Silicon Awards 2021 pour la gestion des paiements de signature et la lutte contre la fraude.Sage XRT Solutions répond aux besoins croissants de sécurité et de conformité légale.